在人工智能浪潮席卷全球的當下,昆侖萬維以其密集的AI產品發布與高調的技術路線布局,儼然成為資本市場中的“AI明星”,并在2025年三季度交出了營收同比增長超51%、海外收入占比達93%的亮眼成績。

然而,在高增長的背后,凈利潤持續虧損、經營活動現金流大幅流出、銷售費用翻倍等財務指標,揭開了“增收不增利”的嚴峻現實。作為一家以游戲業務起家、2023年全力押注AI的中廠,昆侖萬維多年來“追風口”式的激進轉型藏著怎樣的風險與挑戰?高投入背后的回報周期又有多長?

高增長與難盈利

11月4日,昆侖萬維旗下AI面向短劇創作的視頻平臺SkyReels煥新上線,被視為昆侖萬維捕捉新風口的產物,但能否扭轉其不斷下滑的業績?

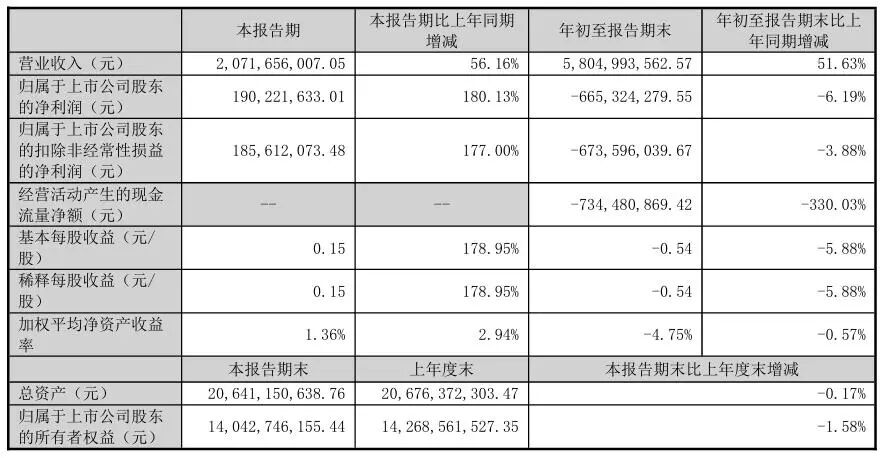

2025年三季度,昆侖萬維實現營業收入58.05億元,同比增長51.63%;歸屬于上市公司股東的凈利潤為-6.65億元,同比下降6.19%;扣除非經常性損益后的凈利潤為-6.74億元,同比下滑3.88%。

這種“增收不增利”的現象并非首次出現。昆侖萬維自2024年至今一直深陷“高營收、凈虧損”的怪圈。盡管公司多次在財報中強調“AI業務收入大幅增長”,但其利潤端始終未能實現同步放量。究其原因,一方面是由于昆侖萬維的AI業務仍處于高投入期,研發與市場推廣成本居高不下;另一方面,也可能與業務結構中高毛利業務占比不足有關。

今年前三季度,昆侖萬維的營業總成本增速遠超收入增速。報告期內,營業成本為17.47億元,同比增長97.54%,公司稱主要由“業務發展,收入增加,對應的成本隨之增加所致”;毛利率也由2024年三季度的76.9%降至69.91%。

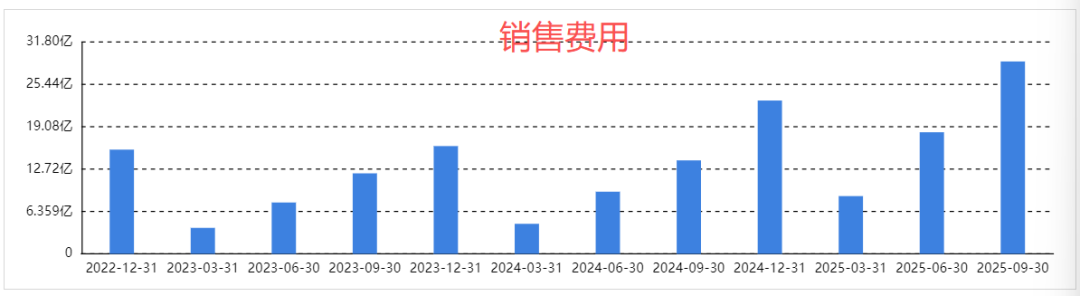

同時,昆侖萬維的營銷投入效率也出現明顯下降。2025年前三季度,其銷售費用高達28.91億元,同比增長105.75%,占總營收的49.8%,而同期營收增速僅為51.63%。

對此,昆侖萬維在財報中稱,“主要由于報告期內公司市場推廣費和充值渠道費增加所致”。不過,銷售費用的增速遠高于營收增速,反映出公司在市場推廣上的投入效率并不理想。

這種“燒錢換市場”的模式在互聯網行業并不罕見,但在AI商業化尚不成熟的當下,其可持續性存疑。特別是在AI業務領域,昆侖萬維面臨著來自百度、阿里、騰訊等巨頭的激烈競爭,在高強度營銷投入下,公司能否建立起足夠的用戶粘性與品牌壁壘,仍有待觀察。如果未來銷售費用持續高企,而收入增長放緩,將面臨更大的利潤壓力。

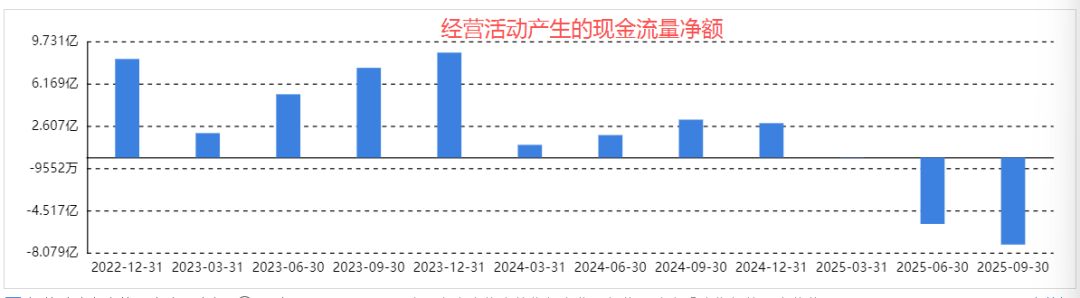

更令市場關注的是,昆侖萬維經營活動產生的現金流量凈額出現暴跌。2025年前三季度,該指標為-7.34億元,同比大幅下降330.03%,反映出在業務擴張過程中面臨資金周轉壓力,也意味著主營業務并未真正實現“自我造血”,而是在不斷消耗存量資金。

現金流是企業的生命線,一家健康的企業應能通過經營活動持續產生正向現金流。昆侖萬維在這一指標上的突然惡化,暴露出其業務模式在商業化變現上的短板。

截至2025年9月30日,昆侖萬維的短期借款為5.79億元,較年初增長41.24%;應付債券(主要為優先股)為6.11億元,較年初增長203.22%。與此同時,公司貨幣資金從年初的15.43億元下降至11.1億元。這一負債結構的變化可能是公司正在加大債務融資力度以支持業務擴張。

不過,在經營活動現金流為負的背景下,這種依賴外部融資的發展模式存在一定風險,因為一旦市場環境變化或融資渠道收緊,公司可能面臨流動性壓力。

財報還顯示,2025年前三季度,昆侖萬維的投資收益為-3560萬元,同比下降95.08%,主要由于報告期部分投資項目實現收益減少所致。同期,公允價值變動收益為8126萬元,同比增加130.03%,主要由于報告期部分投資項目公允價值上升所致。而這兩部分收益具有較強的波動性,不可持續。

昆侖萬維在三季報中稱,報告期內,受益于資本市場的整體回暖,2025年第三季度公司投資業務表現顯著改善。公司持有的部分投資標的估值回升。其中,小馬智行與愛奇藝表現較為突出,對公司整體投資收益貢獻較大,帶動投資板塊業績整體回暖。

此外,昆侖萬維在財報中將以投資為主營業務的子公司持有及處置股權投資產生的投資收益及持有股權投資產生的公允價值變動收益作為經常性損益進行了列示,涉及金額分別為306.51萬元和7244.84萬元。

值得關注的是, 2025年第三季度,昆侖萬維實現歸母凈利潤1.9億元,同比增長180.13%,扭虧為盈,部分市場觀點認為其“盈利拐點已經顯現”。但由于前三季度整體仍為虧損,可能是季度業績波動較大,且整體盈利能力尚未形成穩定態勢。

熱衷于追“風口”

昆侖萬維的創始人為周亞輝,由于熱衷于追逐風口,因此其也被稱為“風口捕手”,而昆侖萬維的業務轉型方向也與其創始人的風格極為相似。

昆侖萬維成立于2008年,早期以網頁游戲和發行業務起家。2015年上市后,通過收購形成了移動游戲平臺(GameArk)、休閑娛樂社交平臺(閑徠互娛)、社交平臺(Grindr)、投資等四大業務,逐漸轉型為平臺型公司。

2021年,元宇宙概念風起,昆侖萬維便“將元宇宙作為公司加速布局的方向”。2022年,“碳中和”概念火熱,昆侖萬維隨即入股成立了僅1個多月的北京綠釩新能源科技有限公司。2023年,昆侖萬維又確立“All in AGI與AIGC”戰略,全面發力AI。

根據2025年三季報,昆侖萬維當前的業務主要包括AGI與AIGC業務、海外信息分發與元宇宙業務、投資業務等三大板塊。

在AGI與AIGC業務方面,昆侖萬維已推出AI大模型、AI智能助手、AI視頻、AI音樂與音頻、AI游戲、AI社交、短劇、社交娛樂平臺StarMaker及AI算力芯片等九個產品線,幾乎覆蓋所有熱門應用方向。這種“廣撒網”式的布局雖然分散了單一業務風險,但也可能導致資源分散,難以在某一領域形成絕對優勢。

報告期內,昆侖萬維的多項AI業務進行了密集迭代。例如,發布多模態推理模型Skywork-R1V 3.0;發布并開源自回歸多模態統一模型Skywork UniPic,又推出升級版Skywork UniPic2.0;開源3D世界生成模型Matrix-3D;發布天工超級智能體核心引擎Skywork Deep Research Agent V2等。

從技術影響力角度看,這確實有助于提升昆侖萬維在AI社區的地位和聲譽。然而,從商業化角度,開源模式如何直接轉化為收入,仍是行業共性難題。盡管昆侖萬維在財報中表示“AI相關業務收入同比大幅增長”,但并未披露具體數據。

自2024年開始,短劇成為昆侖萬維的重點布局方向。去年2月發布了全球首個集成視頻大模型與3D大模型的AI視頻創作平臺SkyReels,但直到今年8月其仍表示SkyReels的商業化仍處于早期階段。分發渠道上,昆侖萬維在海外推出DramaWave和FreeReels兩款短劇應用。昆侖萬維在三季報中稱,旗下短劇平臺DramaWave在海外市場表現亮眼,8月單月下載量突破400萬次,位居海外短劇平臺收入榜第三位。

同時,昆侖萬維在DramaWave的投流也下了重注。DataEye數據顯示,DramaWave 2024年9月開啟投放,到今年第三季度DramaWave在海外短劇市場投放素材量位列第二。

然而,短劇屬于典型的內容驅動型業務,生命周期短、用戶粘性低且同質化嚴重,需持續投入高額內容與營銷成本。DramaWave的核心仍依賴“流量采買-內容投放-用戶付費”的傳統模式,在海外買量成本攀升的背景下,這類業務能否在保持增長的同時控制獲客成本,仍有待觀察。

昆侖萬維還在三季報中提及“AI算力芯片業務保持良好進展”,其2023年就宣布控股AI芯片企業艾捷科芯,但作為一家缺乏芯片研發基因的互聯網中廠,面臨英偉達、AMD等國際企業以及華為、寒武紀等國內廠商的激烈競爭,能否在技術、生態和商業化上實現突破,前景或許并不明朗。

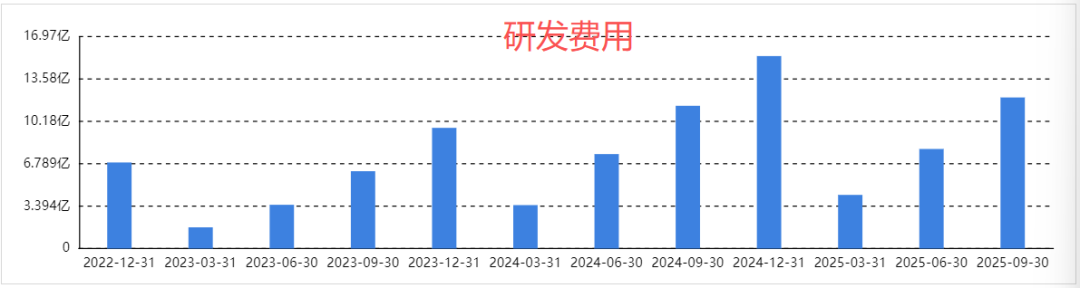

技術研發與迭代也離不開持續的資金投入。據財報,今年前三季度,昆侖萬維的研發投入為12.11億元,同比增長5.83%,占總營收的20.86%,再加上28.91億元的銷售費用及9.32億元的管理費用,意味著昆侖萬維的三項費用之和已經占到了前三季度總營收的86.71%。

今年前三季度,昆侖萬維實現海外收入54.1億元,同比增長58%,海外收入占比達93.3%,顯示出強大的全球化能力。但高度依賴海外市場也意味著公司將面臨更多不確定因素,包括各國AI監管政策變化、數據跨境流動限制等,公司如何應對這些潛在風險,維持海外業務的穩定發展,將是未來的重要挑戰之一。

結語

昆侖萬維站在AI風口,以激進姿態布局全棧AI業務,在技術開源、產品迭代和全球化拓展方面的成績確實值得肯定。

但在AI這場馬拉松式的競賽中,技術領先只是“入場券”,真正的贏家需要具備將技術轉化為可持續商業模式的能力。只有當“高增長”伴隨“高質量盈利”時,昆侖萬維才能真正成為AI時代的領跑者,而非又一個在風口上起舞卻難落地的案例。(圖源:昆侖萬維三季報、東方財富)

風險提示:本文內容基于公開信息整理,不構成投資建議。