一家曾靠“輕松籌”大病眾籌深入人心的平臺,為了IPO不得不“斷臂求生”剝離核心業務,如今的輕松健康卻陷入流量斷檔與盈利弱化的困境。

那么,當“公益流量變現”的舊模式被斬斷后,輕松健康還能否憑借“AI+健康服務”的新敘事,贏得資本市場的信任?

新主業難扛大旗?

10月14日,中國證監會發布《關于QingSong Health Corporation(輕松健康集團)境外發行上市備案通知書》。根據備案信息,輕松健康擬在港交所主板發行不超過3649.64萬股普通股。這意味著輕松健康已取得進行香港上市聆訊的前置要求,但尚需港交所排期聆訊,上市時間不確定。

今年1月,輕松健康曾首次向港交所遞交招股書,但上市申請于8月20日失效。8月31日,其二度遞交申請。

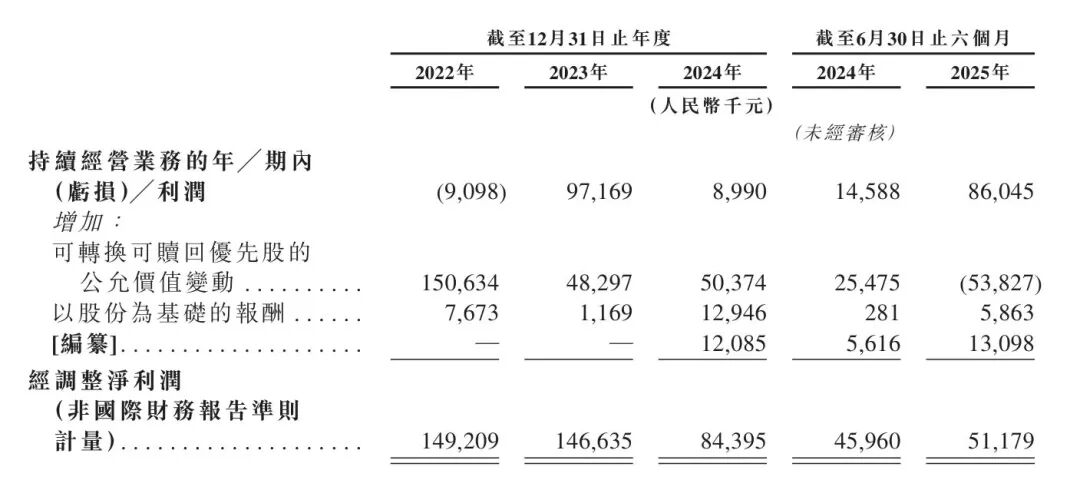

不過,從招股書披露的核心財務數據看,輕松健康的經營卻呈現“營收擴張、利潤失穩、毛利大跌”的態勢。2022年至2025年上半年,實現營收分別為3.94億元、4.9億元、9.45億元和6.56億元;凈利潤分別為-909.8萬元、9716.9萬元、899萬元、8604.5萬元,波動幅度遠超行業正常水平。同期,公司的毛利率分別為82.6%、79.9%、38.3%及32.5%,出現斷崖式下跌。

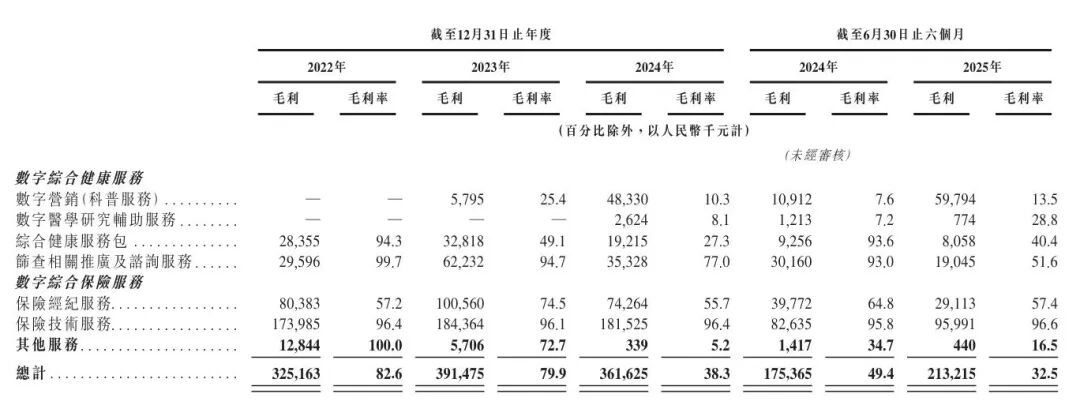

盈利能力的劇烈波動,直接原因在于輕松健康業務結構的根本性調整。2022年,輕松健康的高毛利業務為保險經紀與保險技術服務,合計貢獻了81.5%的營收,且毛利率分別高達57.2%和96.6%,是利潤核心來源。而到2025年上半年,兩項業務的營收占比合計僅為22.9%。

2024年6月,輕松健康將“輕松籌”及朵爾醫院業務整體剝離出上市主體。此后,為填補流量與收入空缺,輕松健康將重心轉向數字綜合健康服務,其中數字營銷(科普服務)成為新支柱。

數據顯示,數字營銷業務收入占比從2023年的4.7%升至2025年上半年的67.7%。但該業務的盈利能力與保險業務相去甚遠,2023年其毛利率為25.4%,2024年降至10.3%,2025年上半年微升至13.5%,不足保險技術服務毛利率的1/7。

同時,失去“輕松籌”的低成本流量入口后,輕松健康不得不依賴高成本營銷獲取用戶。2022年至2025年上半年,公司的銷售及營銷開支分別約為6580萬元、1.24億元、1.59億元及1.03億元,占同期收入的16.7%、25.3%、16.8%及15.7%。

然而,用戶規模萎縮卻成為輕松健康最大的短板之一。2022年,公司活躍用戶數量為7050萬,2023年為6910萬,到2024年已降至6510萬,而2025年上半年僅剩2270萬,三年半流失近5000萬活躍用戶。今年上半年的注冊用戶數量雖穩定在1.68億,但活躍用戶占比不足14%,意味著用戶粘性極低。

活躍用戶銳減也沖擊了輕松健康的核心業務。保險業務作為過去的營收主力,因缺乏優質流量支撐,2022年至2025年上半年公司銷售的保險產品年化保費總額分別為13億元、12億元、10億元及4.93億元,同期來自保險公司的收入分別為3.39億元、3.73億元、3.31億元、1.54億元,占總營收的比重分別為86.2%、76.1%、35%、23.5%。另外,數字營銷業務雖靠外部合作維持營收規模,但用戶基數的萎縮導致其難以形成規模效應,毛利率始終低迷。

例如,輕松健康2025年上半年的營收大漲84.7%至6.56億元,但同期毛利率則由49.4%下降至32.5%。招股書顯示,毛利率下降較大的主要是綜合健康服務包和篩查相關推廣及咨詢服務。前者毛利率由93.6%下降至40.4%,主要是由于增加外包服務的采購;后者毛利率由93%下降至51.6%,主要是因更大規模商業化篩查相關推廣及咨詢服務,現場執行成本更高。

面對經營壓力,輕松健康將“AI+健康服務”作為IPO的核心敘事,推出自研AIcare技術棧與“輕松問醫Dr.GPT”大模型,應用于疾病早篩、保險風控等場景,但研發投入卻暴露了AI布局的“虛火”。

招股書顯示,2022年至2025年上半年,輕松健康研發開支分別約為5281.7萬元、6138.9萬元、7203.7萬元及3537萬元,看似持續上漲,而研發占比則是持續下降,分別為13.4%、12.5%、7.6%和 5.4%。更關鍵的是,目前AI應用并未能改善數字營銷業務的低毛利率,也還無法解決流量獲取、用戶轉化等核心問題。

輕松健康的客戶主要包括保險公司合作伙伴、醫藥公司及使用公司綜合健康服務包的個人客戶,其當前還面臨客戶集中度過高的風險。2022年至2025年上半年,公司來自前五大客戶的收入分別占同期總收入的75.4%、71.7%、65.6%及65.9%,來自最大客戶的收入分別占同期總收入的35.1%、25.3%、22.9%及25%。

客戶集中度高意味著輕松健康的業績與核心客戶的合作穩定性深度綁定。一旦核心客戶調整營銷預算、更換服務商,或因行業監管加強而減少推廣投入,輕松健康的業績將直接承壓。

更棘手的是,輕松健康的負債壓力持續高企。2022年至2025年上半年,公司的凈負債分別為12.41億元、11.98億元、12.19億元及11.31億元,流動負債凈額分別為12.59億元、12.92億元、13.17億元及11.59億元。盡管2025上半年較之前有所改善,但在盈利能力弱化的形勢下,整體負債水平仍需關注。

合規與競爭雙擠壓

輕松健康的發展歷程,可以說是互聯網公益與商業邊界模糊的一個縮影。2014年,前IDG副總裁楊胤創立“輕松籌”,早期以“0服務費”大病眾籌切入市場,抓住移動互聯網社交裂變的紅利,用戶數從0到1億僅用時23個月,2019年全球用戶累計突破6億。

2016年,輕松籌推出保險業務“輕松保”,從公益平臺向商業化邁進。隨著業務不斷發展,于2020年9月正式更名為輕松健康集團,試圖從單一眾籌平臺向綜合健康服務企業轉型。

輕松健康剝離大病眾籌平臺的直接原因是其外資身份(注冊于開曼群島)成為了上市阻礙。2024年6月,輕松健康宣布將“輕松籌”及朵爾醫院業務整體剝離,與上市主體切割,這一動作被市場視為“斷臂求生”。根據《外商投資準入特別管理措施》,外資不得參與大病眾籌等敏感領域。

更深層原因是,輕松籌的商業模式從誕生之初就埋下了隱患:公益與商業的界限模糊,用戶信任極易被濫用。例如,水滴公司上市時,曾因使用“公益引流、商業變現”的模式,引發輿論風波。輕松健康要上市,必然要吸取之前水滴公司的教訓。不過,水滴公司于2021年5月在紐交所上市,發行價12美元,上市首日就破發19%,隨后股價更是大幅縮水超過80%。

剝離的短期代價是流量入口斷檔,輕松籌作為低成本自然流量池,其用戶對健康、保險需求的匹配度極高,剝離后公司只能依賴高成本營銷獲客。長期代價則可能是品牌形象割裂,輕松籌的公益標簽已與輕松健康的商業屬性深度連接,剝離后用戶或難以將健康服務與原品牌關聯,進一步降低用戶信任度。

更諷刺的是,即便完成輕松籌的剝離,也并未消除輕松健康的信任危機,曾經“公益引流、商業變現”模式引發的負面輿情仍在發酵。例如,截至2025年10月30日,黑貓投訴平臺上包含“輕松籌”的投訴為1317條,包含“輕松保”的投訴達2367條,核心問題均集中在私自扣費、誘導投保、退保難等。

今年8月23日,一位用戶稱,輕松籌連續四年偷扣卡內資金,“在我完全不知情未經授權的情況下,從2017年扣款,2018年也扣了款,2019年也扣款,直到2020年還在扣款,總共扣了942元,在我農行卡、信用卡扣款,連續扣了幾年,盜竊我卡內的資金。”

值得關注的是,輕松籌的導流功能并未隨業務分拆而徹底中斷,其仍以“合作伙伴”身份為輕松健康導流。例如,點開輕松籌頁面,點擊“個人中心”,寫著“您有一份保障可投保”的廣告頁面立即彈出,點開便是輕松保產品的銷售頁面。輕松健康在招股書中也稱“我們亦透過與一家提供疾病籌款服務的業務合作伙伴合作,獲得用戶流量,該等用戶往往對健康及保險服務產品感興趣”,這表明輕松健康仍在一定程度上依賴輕松籌的龐大流量。

這些問題可能源于輕松籌時期的激進營銷模式,為提升保險轉化率,平臺設計模糊的捐款與投保界面,利用用戶行善時的不設防心理推廣保險,甚至推出“首月0元”“免費保險”等,卻隱瞞自動續費條款。2022年7月,輕松健康旗下廣東輕松保保險經紀有限公司曾因這種模式被原銀保監會處以百萬元罰款。

信任是健康服務與保險業務的核心資產,但輕松健康好像還沒能完全擺脫“輕松籌”的負面標簽。

從市場前景來看,輕松健康將未來押注于數字綜合健康服務和數字綜合保險服務。其中,健康服務的產品包括數字醫療研究協助、綜合健康服務包;保險服務的產品包括篩查相關推廣及咨詢服務、保險經紀服務、保險技術服務。

據沙利文報告,2019年,中國綜合健康服務及健康保險服務市場規模只有5.86萬億元,到2023年已增至7.73萬億元,復合年增長率達7.2%;預期2028年將增長至11.6萬億元,2023年至2028年的復合年增長率將達到8.5%。

數字營銷作為輕松健康的新支柱,向藥企提供科普內容制作服務,2025年上半年貢獻67.7%的營收,但該業務的短板同樣明顯。首先是毛利率僅13.5%,且需依賴外部供應商采購內容,2024年采購成本占經營成本比重高達93.6%,缺乏核心服務能力,難以通過規模效應提升盈利。其次是合規風險高,今年3月,廣州一家名為默尼互聯網的公司就因為在互聯網健康科普文章中變相推銷,被處以42萬元的行政處罰。

再者,市場挑戰同樣嚴峻。在健康科普領域,丁香醫生等垂直平臺已占據用戶心智;在數字綜合健康服務及健康保險服務市場,輕松健康2024年收入排名僅第十,其“AI+科普”尚未證明能形成差異化壁壘。

實際上,輕松健康所處的數字健康與保險賽道早已站滿了競爭對手。例如,阿里健康、京東健康依托電商生態,憑借高頻消費場景與會員體系,已建立穩固的用戶基礎。阿里健康2024年活躍用戶達3億,付費轉化率超15%,而輕松健康投保人轉化率僅0.67%。

在保險科技領域,平安健康憑借“企業+個人”雙輪驅動模式,建立起護城河。更嚴峻的是,競爭對手同樣在加碼AI。例如,手回科技、白鴿在線等保險中介均以“AI故事”沖刺資本市場。

結語

從“指尖公益”到“流量生意”,輕松健康的轉型是互聯網企業資本化進程的一個典型案例。當公益流量觸達天花板,商業變現遇到瓶頸,AI故事或許就成了沖刺IPO的最后籌碼。

在港交所門前,輕松健康需要回答一個成長性問題,即當“公益引流”模式終結后,拿什么重建用戶信任與商業價值?(圖源:招股書、黑貓平臺)

風險提示:本文內容基于公開信息整理,不構成投資建議。