曾經被視為零售轉型“利器”的信用卡業務,如今卻成為中信銀行最難啃的“骨頭”。今年上半年,中信銀行信用卡業務的貸款余額退回六年前水平,不良率高居同業前列,客戶投訴持續高企。

在信用卡行業從增量擴張轉向存量博弈的浪潮中,李志濤帶領下的中信銀行信用卡中心并未展現出應有的戰略定力與創新突破,反而陷入規模收縮與風險積壓的惡性循環。

昔日“王者”,何以至此?

李志濤掌舵三年未扭轉

2025年上半年,中信銀行交出了一份“增利不增收”的成績單,營業收入同比下降2.99%至1057.62億元,歸母凈利潤微增2.78%至364.78億元。

尤其在被視為未來增長引擎的零售銀行板塊,中信銀行上半年的數據表現令人大跌眼鏡。報告期內,零售銀行業務實現營業凈收入381.07億元,同比下降8.43%,占整體營業凈收入的39.24%;零售銀行非利息凈收入91.21 億元,同比下降18.26%,占整體非利息凈收入的30.35%。其中,信用卡非利息凈收入53.89億元,占非息凈收入的17.93%。

截至2025年6月末,中信銀行信用卡累計發卡1.26億張,較上年末增長2.12%;但信用卡貸款余額為4584.55億元,同比大幅下滑9.05%。這一數字不僅延續了2023年以來的下降趨勢,且降幅進一步擴大。

對比歷史數據,中信銀行信用卡的貸款余額在2018年時達到4420.46億元,2019年則突破5100億元,此后便起伏不定,自2023年再次達到5206.91億元之后又進入下行通道,2024年為4878.82億元。這意味著,中信銀行信用卡的貸款余額規模已跌至2019年前后的水平,相當于六年擴張成果近乎“歸零”。

信用卡交易金額是信用卡活躍度的重要體現。2025年上半年末,中信銀行信用卡的交易額為10854.12億元,同比下降12.54%,這一跌幅遠超行業平均水平。數據顯示,招商銀行同期交易額下降8.54%,建設銀行、農業銀行等大行降幅在5%左右。中信銀行信用卡交易額的下滑速度明顯更快,反映出其用戶活躍度正在急劇流失。

值得注意的是,自2022年之后,中信銀行信用卡交易額已連續出現負增長。其中,2022年至2024年全年交易量分別為27923億元、27160億元、24400億元。

最具沖擊力的數據來自收入端。2025年上半年,中信銀行實現信用卡業務收入244.86億元,同比大跌14.61%,降幅在股份制銀行中排名靠前。反觀2019年至2020年,中信銀行的信用卡年收入一度突破600億元大關,但自2024年降至559億元后,可能短期內很難再重回巔峰。

在規模萎縮的同時,中信銀行信用卡的資產質量也持續惡化。截至2025年6月末,信用卡不良貸款余額達125.16億元,較上年末增加2.79億元;不良率升至2.73%,較年初上升0.22個百分點,創下近年來新高。這一數據遠高于招商銀行同期1.75%的信用卡不良貸款率水平,甚至高于部分區域性銀行。

事實上,中信銀行信用卡的風險暴露并非無跡可尋。拉長時間線來看,2017年至2024年,中信銀行信用卡不良貸款率分別為1.24%、1.85%、1.74%、2.38%、1.83%、2.06%、2.53%、2.51%。八年時間里,信用卡的不良貸款率翻了一倍多,資產質量管控壓力陡增。

為應對困境,中信銀行信用卡也加快了轉型步伐。據公開信息,2022年,中信銀行啟動零售板塊人事大調整。當年5月,李志濤從中信銀行哈爾濱分行空降至信用卡中心,成為該中心歷史上首位由分行直接調任的“一把手”。彼時這一任命被市場視為中信銀行推動零售業務“板塊協同”戰略的重要舉措,主要目的在于打破信用卡中心與總分行之間的壁壘,強化資源整合。

李志濤在中信銀行零售條線深耕十余年,履歷覆蓋分行和總行管理崗位,是中信銀行零售轉型的關鍵人物之一。其上任后采取了一系列戰略調整,如客群提優、分期擴量、增值創收等,試圖在規模與質量之間找到平衡點。同時,大力推廣現金分期、賬單分期、購車分期等業務,并針對Z世代客群迭代升級多款“顏”系列卡產品。在增值服務領域還推出涵蓋醫療、保險、生活權益的多元產品,還通過邀請客戶升級高端白金卡、收取480元至3600元不等年費的方式拓展收入來源。

2025年上半年,中信銀行信用卡新發卡客戶中優質客群占比為55.48%,同比提升10.79個百分點;截至上半年末,低風險優質客群正常貸款占比為76.19%,同比提升6.48個百分點。

不過,這些轉型策略并未能有效扭轉局面。中信銀行信用卡交易量和貸款余額的持續萎縮,導致其核心收入來源刷卡回傭和利息收入大幅下滑。

誠然,整個銀行業的信用卡業務均面臨壓力。央行統計數據顯示,2023年和2024年,我國信用卡的數量合計減少超過8000萬張。2025年上半年,15家上市銀行(6家國有大行、9家股份制銀行)信用卡貸款余額合計7.56萬億元,相比年初減少1961.3億元,下降2.52%。其中,11家信用卡貸款余額較年初出現不同程度的收縮。

除消費習慣向移動支付轉移,居民消費意愿下降也導致信用卡消費的“超前消費”屬性被抑制。但問題在于,中信銀行的信用卡業務作為曾經的“領跑者”,本應更具抗周期能力與創新能力,卻在行業調整期表現得尤為脆弱,說明并非單純受外部環境影響,而可能是內部戰略執行不力、客戶經營粗放、產品同質化等因素綜合作用的結果。

當前,整個信用卡行業已從增量競爭全面進入存量時代。中信銀行信用卡業務的萎縮,一方面拖累了零售板塊的整體表現;另一方面收入下滑迫使銀行削減營銷投入,導致積分縮水、權益減少,引發大量老客戶不滿;再者,不良率攀升意味著未來撥備壓力加大,將進一步侵蝕利潤空間,可能限制銀行在其他領域的投資與發展。

輝煌不再的發展困局

回顧中信銀行信用卡的發展歷程,可謂是一部中國信用卡行業發展的縮影。2003年,中信銀行正式發行信用卡,并同步發行白金信用卡,迅速吸引高凈值人群,奠定了“高端卡專家”的品牌形象,也成為國內較早涉足信用卡業務的股份制商業銀行之一。

經過三年精耕細作,2006年底,中信銀行信用卡中心實現盈虧平衡,創造了當時國內信用卡業務最快盈利紀錄。

早期的成功奠定了中信銀行信用卡迅猛發展的基礎,在2014至2019年的黃金六年里,實現了高速發展。數據顯示,2014年中信銀行信用卡累計發卡量為2459.6萬張;而到2019年,這一數字已躍升至8332.93萬張,五年間增長約2.4倍。

同一時期,中信銀行的信用卡交易額從6072億元猛增至2.56萬億元,貸款余額從1259億元增長至5142.5億元,業務收入更是從133億元增長至605億元。

這一階段的爆發式增長,與中信銀行實施的“零售轉型”戰略密切相關。2014年前后,面對利率市場化加速、金融脫媒加劇的挑戰,多家股份制銀行紛紛將零售業務作為轉型方向。中信銀行則把信用卡業務視為零售突破的“尖兵”,通過大規模營銷投入、渠道合作和產品創新,實現了市場份額的快速提升。

2018年堪稱中信銀行信用卡業務的歷史峰值。當年年報顯示,中信銀行信用卡累計發卡6705.69萬張,比上年末增長35.27%;信用卡交易量達20815.83億元,同比增長39.48%;貸款余額為4420.46億元,同比增長32.63%。

各項指標均呈現高速增長態勢,表面風光無限。然而,規模光環之下,風險隱患已悄然累積。同樣在2018年,中信銀行信用卡不良貸款率攀升至1.85%,較上年上升0.61個百分點,增速居同業前列。這種風險與規模的同步快速增長,可能表明中信銀行信用卡的擴張模式有內在缺陷。

2021年,中信銀行的信用卡累計發卡量突破1億張,僅次于五大國有行,穩居股份制銀行前列。但隨著交易量、貸款余額、收入的全面下滑,其行業地位也逐漸被超越。近年來,招商銀行依然保持2萬億級交易額,平安銀行、興業銀行也在積極轉型,而中信銀行則在“收縮”與“穩定”之間有些搖擺不定。

更關鍵的是,中信銀行失去了“高端卡”的獨特標簽。隨著各大銀行紛紛推出高端權益卡,中信銀行原有的服務優勢被迅速抹平,其主打的“36+1新生活”等權益活動,因規則復雜、門檻提高,已被用戶詬病為“雞肋”。

例如,在白金卡升級業務中,中信銀行信用卡采取“激活前扣年費”的規則,客戶尚未激活新卡,原卡便被扣除高達2000元的年費。這一事件引發大量客戶投訴,反映了中信銀行在提升收入與客戶體驗之間的艱難取舍。

信用卡業務的持續低迷,可能已對中信銀行2021年提出的“零售第一戰略”形成實質性拖累。中信銀行原本期望通過大力發展零售業務優化收入結構,應對息差收窄挑戰,當時信用卡業務被視為這一戰略的重要支撐。

然而,現實發展與戰略愿景出現了明顯偏離。例如,2024年,中信銀行零售銀行業務營業凈收入為818.21億元,同比下降2.08%,稅前利潤更是同比大幅下滑42.08%,利潤貢獻占比也從2021年的34.7%急劇降至11.4%。

細究中信銀行零售業務利潤大幅下滑的原因,信用卡業務的收縮是一大癥結所在。2024年,中信銀行信用卡的交易量僅為2.44萬億元,同比大幅下降10.13%;信用卡業務收入為559.1億元,同比下降5.91%。

轉型之路布滿荊棘,合規經營短板與消費者投訴也成為制約中信信用卡健康發展的另一重要因素。

監管方面頻頻亮起紅燈。今年9月30日,中信銀行因“違反金融統計相關規定;違反賬戶管理規定;違反反假貨幣業務管理規定;占壓財政存款或資金;違反信用信息采集、提供、查詢及相關管理規定;未按規定履行客戶身份識別義務;未按規定保存客戶身份資料和交易記錄”等多項違法行為,被警告并罰款1535.7萬元。其中,時任中信銀行信用卡中心信貸審批部副總經理朱某龍對違反信用信息采集、提供、查詢及相關管理規定負有責任,被罰款17萬元。

2024年3月,中信銀行信用卡中心杭州分中心因“信用卡資金用途管控不力,現金分期資金實際用于購買理財產品,未有效識別信用卡套現行為”,被監管機構罰款30萬元。同年6月,中信銀行信用卡中心因“監測策略存在缺漏,刷卡資金流入非消費領域”,被監管部門罰款50萬元,時任中信銀行信用卡中心授信業務管理部存量客戶風險策略室副經理也被警告。

這類監管處罰并非孤例。近年來,中信銀行多家分行因信用卡業務違規接連受到監管處罰,涉及客戶信息保護、營銷宣傳不規范、資金用途監控不力等多個方面。這些處罰不僅帶來經濟損失,更嚴重損害了品牌公信力,暴露出其在合規與風險管理上的系統性漏洞。

更直接的警示來自消費者投訴數據。2025年上半年,中信銀行共受理監管轉辦投訴7487筆,投訴量排名前三的業務為信用卡業務、個人貸款業務、借記卡賬戶管理及使用業務,占比分別為75.65%、13.85%、4.45%。據此計算,信用卡投訴量超過5600筆。

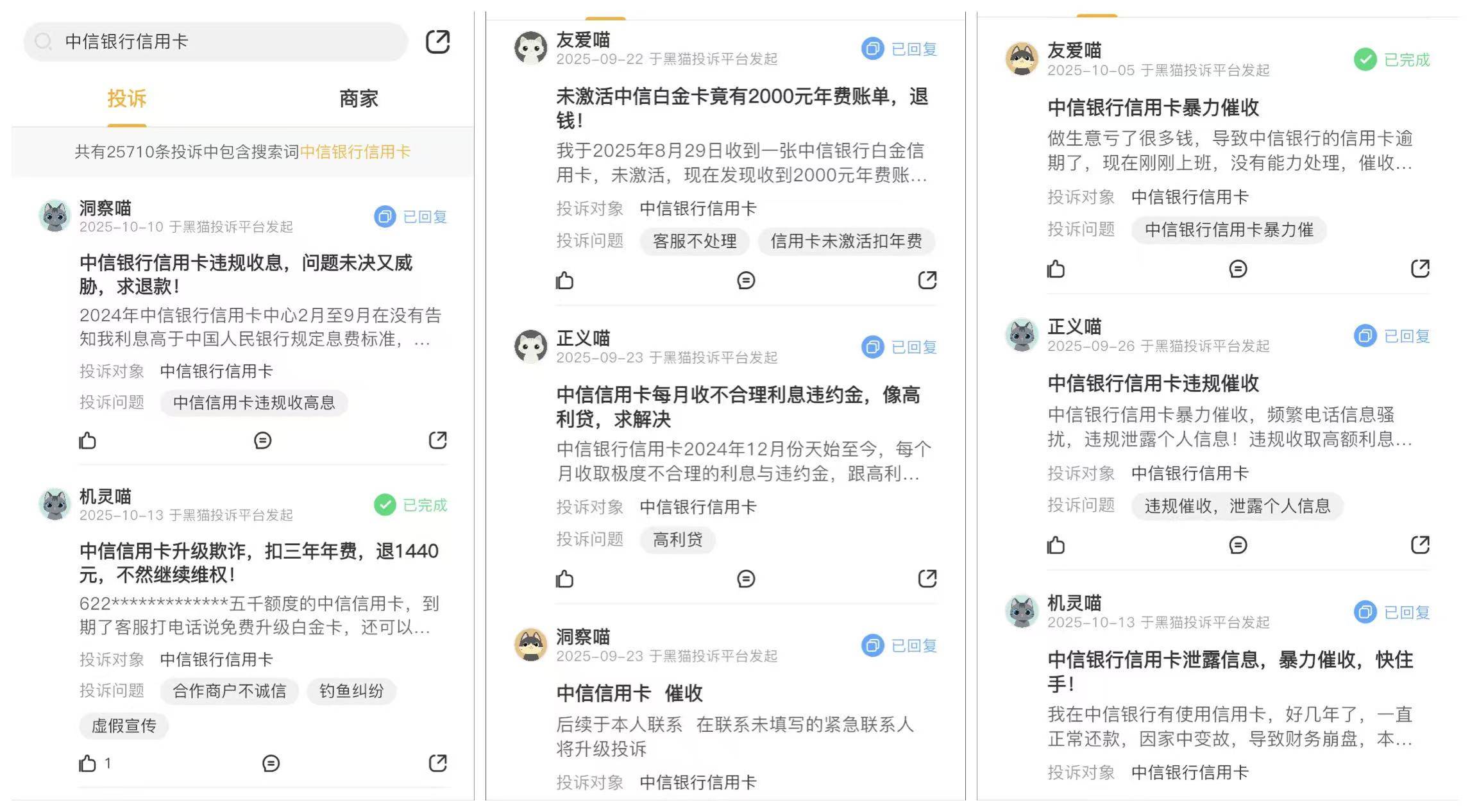

同時,中信銀行信用卡的客戶體驗也正在下降。黑貓投訴平臺上,截至10月20日,關于中信銀行信用卡的投訴超2.5萬條,主要集中在私自扣費、暴力催收、高額利息等問題,反映出中信銀行信用卡業務在客戶權益保護方面存在短板。

結語

當“跑馬圈地”的擴張模式遭遇行業天花板,當規模至上的經營理念面臨質量挑戰,轉型陣痛不可避免。中信銀行信用卡的困境是信用卡行業發展的一個縮影。

過去三年,李志濤還沒能帶領中信銀行的信用卡業務實現“逆襲”。在存量競爭時代,銀行必須重新思考信用卡業務的戰略定位,唯有真正理解用戶、優化體驗、打通生態,才能贏得未來。(圖源:黑貓平臺等)

風險提示:本文內容基于公開信息整理,不構成投資建議。