近日,興業銀行信用卡上調個人持卡量上限的新規正式實施,這一舉措在當前信用卡市場整體增長放緩、競爭加劇和監管趨嚴的背景下顯得尤為突出。

同時,上調持卡量上限的背后,是興業銀行信用卡業務在今年上半年遭遇了新增發卡量、交易規模和貸款余額三項核心指標齊跌的寒冬。

此外,興業銀行信用卡不良貸款率長期居高不下,猶如一顆“毒瘤”侵蝕著業務根基,還引發大量消費者投訴。如何在追求短期業績的同時兼顧長遠健康發展,將是興業銀行信用卡業務面臨的大考。

上調持卡量

12月12日,興業銀行信用卡卡片持有數量上限的調整政策正式實施。按照新規,同一客戶在興業銀行新開立信用卡賬戶時,持有的信用卡主卡及本人身份證辦理的附屬卡有效卡數量總計不超過10張(含10張),如已達上限數量,將無法成功申請新卡。

早在2022年10月27日,興業銀行信用卡中心就曾發布公告,稱自當月起將調整新開立信用卡賬戶的數量限制工作,同一客戶在興業銀行新開立信用卡賬戶時,持有興業銀行當前狀態正常的信用卡總數量不能超過6個。

從6張上調至10張,這一變動表面上看似是對客戶需求的一種響應,而實際背后可能隱藏著一系列市場考量。

一方面,市場競爭壓力下的擴張需求。信用卡行業在《關于進一步促進信用卡業務規范健康發展的通知》全面實施后,整體風向轉變為注重優化客群結構和提升活卡率,多數信用卡中心業務收縮。然而,興業銀行信用卡為了進一步擴大市場份額,提高個人持卡量的上限便成為其手段之一。

與招商銀行等頭部發卡行相比,興業銀行信用卡之前的個人持卡量上限相對較低。例如,招商銀行設置的持卡人持卡總量不超過20張,而興業銀行此次調整到10張可能是在競爭中試圖追趕同行業,希望通過增加持卡上限來吸引更多客戶,提升自身競爭力。

另一方面,內部經營戰略可能出現轉變。近年來,宏觀經濟形勢的不確定性導致消費者收入水平波動較大,部分信用卡持卡人的還款能力下降,信用卡不良貸款率上升。面對這一挑戰,興業銀行試圖通過擴大單個客戶的信用卡持有量,分散風險并維持業務增長。此外,內部經營壓力迫使銀行尋找新的增長點,而信用卡業務作為零售銀行業務的重要組成部分,成為其重點發力的方向之一。

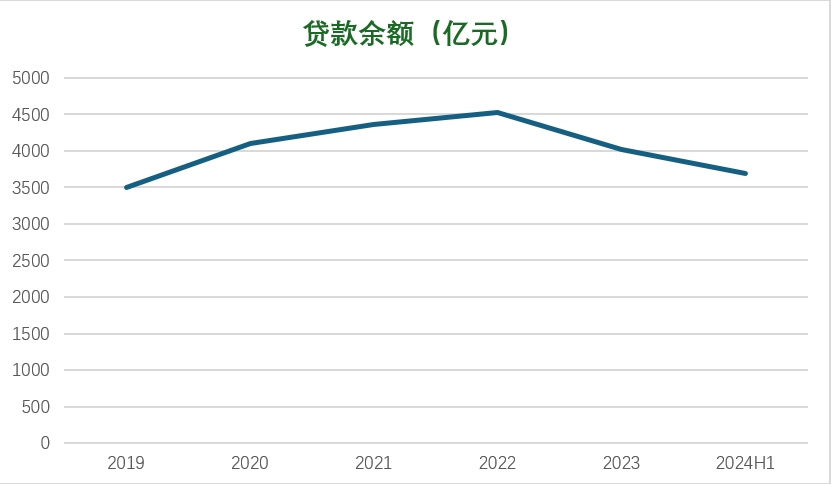

早在2004年,興業銀行就發行了首張信用卡,開始涉足信用卡業務,到2020年信用卡貸款余額已突破4000億元,在國內信用卡行業中屬于頭部卡中心之一。

但2020年之后,國內信用卡行業面臨諸多挑戰,如市場競爭加劇、監管加強、經濟環境變化等。興業銀行信用卡業務也受到影響,發卡量增速逐漸放緩甚至大幅下滑,同時還面臨著不良率上升、交易額下降、投訴量大增等問題。

盡管從理論上講,提高持卡數量上限可以為銀行帶來更多的收益,但同時也伴隨著一系列潛在問題。

首先,允許持有更多信用卡意味著銀行需要承擔更大的信貸風險,如果新發放的信用卡無法有效激活或使用頻率較低,則可能導致資源浪費,并且增加了貸后管理成本,尤其是在當前經濟環境下,如何確保新增卡片的質量是一個重大考驗。如果不能有效控制新增客戶風險,不良貸款率可能會進一步上升,影響銀行的資產質量。興業銀行信用卡原本就面臨著不良率居高難下的問題,此次調整可能會使這一情況加劇。

其次,短期內持卡數量上限的提高可能會吸引一些客戶申請新卡,從而增加發卡量,但這些新增客戶的質量難以保證,可能會有更多高風險客戶涌入。對于普通持卡人來說,五六張信用卡已足夠日常消費使用,而需要更多信用卡的客戶,其背后的資金用途可能存在違規風險,如套現等。興業銀行看似迎合客戶需求,實則可能為一些不良用卡行為提供了潛在機會。

再者,在部分大型銀行已設定更高持卡數量上限的情況下,興業銀行此舉是否會引發新一輪的不良競爭,還尚待觀察。如果不能合理規劃營銷活動,可能會損害自身品牌形象及長遠利益。尤其是在信用卡行業整體下行周期中,過度競爭可能會進一步壓縮利潤空間,不利于行業的健康發展。

興業銀行此次上調信用卡持卡數量上限的行為,反映出其在應對市場變化時采取了一種較為激進的策略。雖然短期內可能為銀行帶來更多收益,但從長遠看,也暴露出其在風險管理、服務質量以及長期發展戰略等方面的部分潛在問題。

三項齊跌

2024年上半年,興業銀行信用卡在新增發卡量、交易規模和貸款余額這三大關鍵指標上遭遇了前所未有的寒冬。

興業銀行半年報數據顯示,2024年上半年,興業銀行新增發卡量為115.5萬張,較去年同期大幅下降63.3%。這一數據表明,興業銀行在信用卡市場的獲客能力遭受重創,新客戶增長乏力,信用卡業務的擴張勢頭被嚴重遏制。

同期,興業銀行信用卡交易額為9849.8億元,同比下降18.2%。作為信用卡業務的核心指標之一,交易規模的下降意味著信用卡在市場中的活躍度和使用率降低,這可能導致銀行手續費收入減少,對其盈利能力產生不利影響。

2024年上半年,興業銀行信用卡的貸款余額降至3686億元,這是自2020年以來首次跌破4000億元。貸款余額的減少不僅直接影響銀行的利息收入,更反映出信用卡持卡人的借貸需求可能在下降,或者銀行在信貸投放方面趨于保守。

回顧最近三年,不難發現興業銀行信用卡業務經歷了從擴張到收縮的過程。2022年,興業銀行信用卡累計發行量為6630.42萬張,較上年末增長11.06%;交易額為27746.63億元,同比增長5.19%;貸款余額為4527.72億元,同比增長3.73%。

然而,到了2023年,盡管興業銀行的信用卡累計發卡量達到7139.55萬張,較上年末增長7.68%,但交易額和貸款余額卻分別下降至23244.51億元和4016.33億元,同比下降16.23%、11.3%。

進入2024年后,即使興業銀行采取了諸如兩卡聯動策略,以提高“借轉信”客戶比例等措施試圖刺激需求,但交易額和貸款余額加速下跌的態勢并未得到扭轉。

興業銀行信用卡業務的三項核心指標齊跌背后,可能隱藏著多重因素。一方面,隨著信用卡市場的逐漸飽和,各大銀行之間的競爭日益激烈,消費者對于信用卡的選擇更加謹慎,對發卡行的品牌、權益、服務等方面要求更高,興業銀行在獲客方面的難度不斷增大。

另一方面,近年來宏觀經濟環境的不確定性增加,部分持卡人收入水平和還款能力受到影響,進行消費時更加謹慎,消費金額減少,導致交易規模下降。同時,經濟環境的不確定性也使得一些持卡人減少了借貸需求,從而使貸款余額下滑。

尤其是,興業銀行在信用卡業務的風險管理方面也存在一定問題。盡管該行采取了多項措施加強風險管控,但不良貸款率仍居高不下,給業務發展帶來了較大壓力。

不良率是“命門”

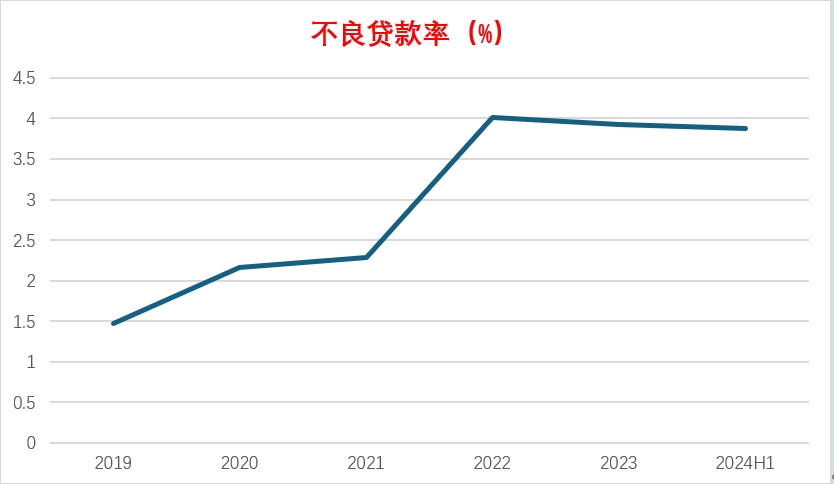

近年來,興業銀行信用卡業務的不良貸款率一直處于行業前排,成為制約發展的關鍵因素,這不僅影響了其自身的經營業績和市場形象,也引發了一系列問題。

興業銀行信用卡業務的不良貸款率自2019年起便開始攀升。2019年至2023年,該行信用卡的不良貸款率分別為1.47%、2.16%、2.29%、4.01%和3.93%。盡管2023年的不良率較上年有所下降,但仍遠高于行業平均水平。

作為同類上市股份行,2023年,民生銀行信用卡不良率為2.98%,平安銀行信用卡不良率為2.77%,招商銀行信用卡不良率為1.75%。

進入2024年,這一趨勢并未得到根本性扭轉,興業銀行信用卡業務的不良貸款率在今年上半年仍維持3.88%的高位。

興業銀行信用卡的不良貸款率居高難降,雖然有宏觀經濟環境的影響,但更多是獲客及風險管理層面的問題。例如,為了追求發卡量,降低了客群門檻,導致一些信用風險較高的客戶獲得信用卡。從數據上看,2023年之前發卡量整體呈較高的增長趨勢,但不良率也隨之上升,說明在獲客時沒有充分平衡數量和質量的關系。

此外,雖然興業銀行在信用卡風險管控過程中構建外包機構催收、司法催收和分行自主催收“三位一體”信用卡清收體系,提升催收產能,提高現金清收占比,但在實際操作中可能存在一些漏洞。今年4月,興業銀行信用卡中心因對外包催收機構管理不嚴,被監管機構處以40萬元罰款,并對時任信用卡中心特殊資產經營集群屬地清收崗員工金宏發出警告。

不良貸款率居高不下也帶來了多層面的影響,其中之一便是銀行需要計提更多的減值準備,將直接侵蝕利潤。例如,興業銀行2023年實現營業收入2108.31億元,同比下降5.19%;實現歸母凈利潤771.16億元,同比下降15.61%。

同時,高不良貸款率也會影響銀行在市場中的聲譽和形象。消費者可能會對興業銀行信用卡的可靠性產生懷疑,導致其在信用卡市場競爭激烈的環境下,會失去一些潛在客戶。

另外值得關注的是,興業銀行的信用卡業務成為消費者投訴的重災區。2023年,興業銀行全渠道消費投訴356498件,其中信用卡業務投訴303096件,占比85.02%。從消費者投訴原因來看,興業銀行2023年收到的因債務催收方式和手段引起的投訴達191933件,占比53.84%,排在首位。

整體來看,興業銀行此次調整持卡數量上限的做法,既是對現有問題的一種回應,也是對未來發展方向的一次探索。但是,在追求短期業績的同時,是否能兼顧長遠健康發展,將是決定這一策略成敗的關鍵。

興業銀行信用卡如何在滿足監管要求的前提下,優化持卡人結構,提升服務質量?在激烈的市場競爭中,如何找到差異化競爭的優勢,避免陷入價格戰泥潭?面對日益復雜的客戶需求變化,如何創新產品和服務,增強客戶粘性?