北京五一視界數(shù)字孿生科技股份有限公司(簡稱“51WORLD”),擬在香港主板上市,欲成“數(shù)字孿生第一股”,但質(zhì)疑聲也隨之而來。

盡管51WORLD在數(shù)字孿生領(lǐng)域擁有雄心勃勃的業(yè)務(wù)布局和技術(shù)實(shí)力,但財(cái)務(wù)狀況卻令人堪憂,巨額虧損的現(xiàn)實(shí)讓其上市之路顯得頗為“血腥”。

虧損之下仍執(zhí)著上市,是真為技術(shù)研發(fā)與市場拓展的戰(zhàn)略布局,還是資本運(yùn)作的無奈之舉?在數(shù)字孿生技術(shù)整體尚處發(fā)展階段,競爭激烈且自身技術(shù)落地存風(fēng)險(xiǎn)、市場開拓不力的情況下,51WORLD 究竟能否憑借上市扭轉(zhuǎn)乾坤,亦或只是在資本市場上的一場冒險(xiǎn)?

“流血”上市

在數(shù)字孿生領(lǐng)域備受關(guān)注的51WORLD宣布擬在香港主板IPO上市。然而,這一舉動卻引發(fā)了業(yè)界的廣泛關(guān)注和質(zhì)疑,原因無他——51WORLD在上市前夕依然面臨著巨額虧損,堪稱“流血”上市。

11月29日,51WORLD正式向港交所遞交了招股書,計(jì)劃以18C章在香港主板上市,中金公司和華泰國際擔(dān)任此次IPO的聯(lián)席保薦人。根據(jù)市場預(yù)期,51WORLD的市值將超過40億港元,但不超過150億港元。

值得注意的是,這并非51WORLD首次涉足上市籌備。早在2020年12月,51WORLD就曾考慮在科創(chuàng)板上市并進(jìn)行輔導(dǎo)備案;2023年12月又籌備北交所上市。不過最終都未能成行,如今轉(zhuǎn)戰(zhàn)香港主板,其上市之路可謂曲折。

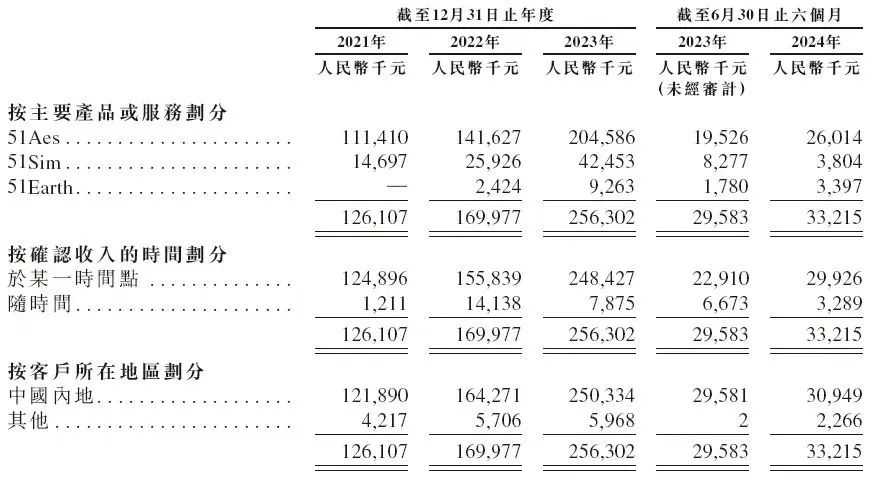

成立于2015年的51WORLD,業(yè)務(wù)布局可謂雄心勃勃。公司圍繞3D圖形、物理仿真及人工智能(AI)三大核心技術(shù),構(gòu)建了51Aes數(shù)字孿生平臺、51Sim合成數(shù)據(jù)與仿真平臺、51Earth數(shù)字地球平臺三大核心業(yè)務(wù)。51WORLD稱,這些平臺已向覆蓋19個(gè)國家及地區(qū)的超1000家企業(yè)客戶提供產(chǎn)品及解決方案,覆蓋了城市、水利、能源、汽車、交通、機(jī)器人、娛樂、社交媒體等10多個(gè)領(lǐng)域。

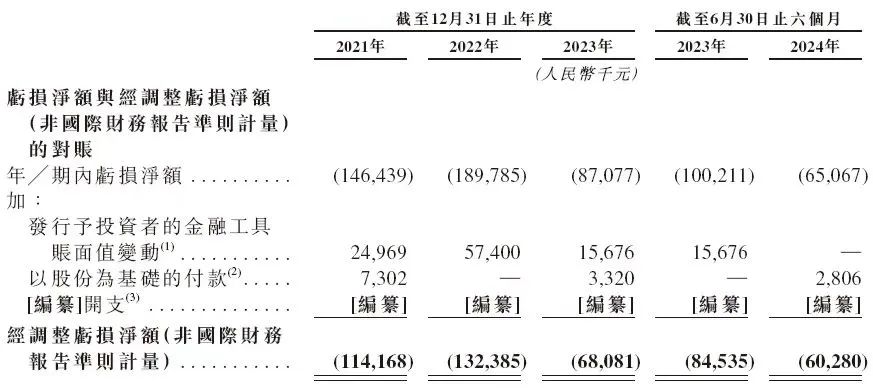

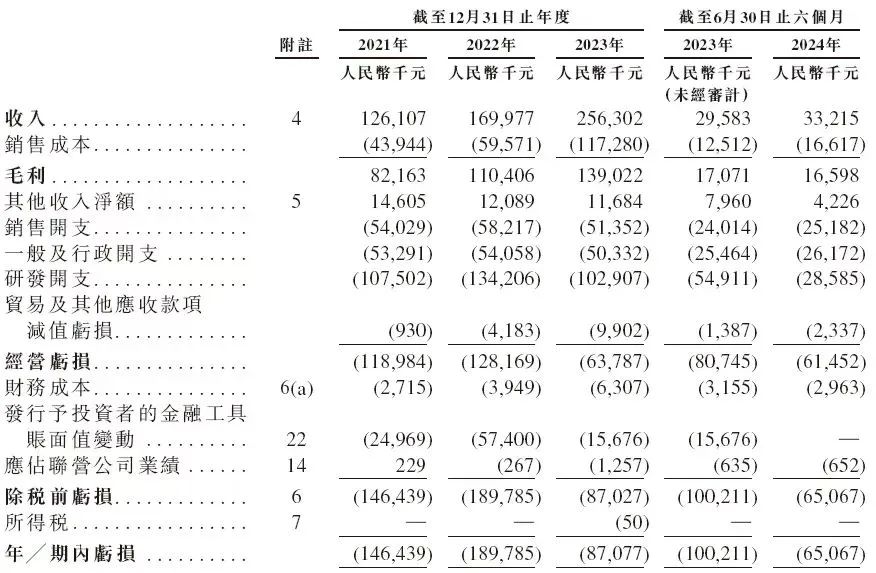

不過,與廣泛的市場布局形成鮮明對比的是公司的財(cái)務(wù)表現(xiàn)。招股書顯示, 2021年、2022年、2023年和2024年前六個(gè)月,51WORLD的收入分別為人民幣1.26億元、1.7億元、2.56億元和0.33億元;相應(yīng)期間的凈虧損分別為人民幣1.46億元、1.9億元、8710萬元和6510萬元。這意味著,三年半時(shí)間,51WORLD累計(jì)虧損近4.89億元。

那么,51WORLD為何要在虧損如此嚴(yán)重的情況下急于上市呢?這背后可能既有公司自身的無奈,又有資本市場的壓力。

首先,51WORLD需要更多的資金來支持其技術(shù)研發(fā)和市場拓展。數(shù)字孿生行業(yè)是一個(gè)技術(shù)密集型行業(yè),需要大量的研發(fā)投入來保持競爭力。同時(shí),隨著市場競爭的加劇,51WORLD也需要更多的資金來擴(kuò)大市場份額,鞏固自身行業(yè)地位。

招股書顯示,51WORLD在研發(fā)方面的投入比例很大。2021年至2023年的研發(fā)開支分別為人民幣1.06億元、1.33億元及1.04億元,分別占同年或同期總營運(yùn)開支的49.8%、54.1%及50.5%。高額的研發(fā)投入雖然有助于技術(shù)創(chuàng)新,但在并未有效轉(zhuǎn)化為實(shí)際商業(yè)價(jià)值的背景下,也給公司帶來沉重的成本負(fù)擔(dān),壓縮了利潤空間。

51WORLD的銷售和行政開支同樣居高不下,2021年至2023年的銷售開支和一般及行政開支兩項(xiàng)之和分別為1.07億元、1.12億元、1.02億元。

到2024上半年,51WORLD的研發(fā)開支為2858.5萬元,而銷售開支和一般及行政開支總和已大幅超越研發(fā)開支,達(dá)到5135.4萬元。

這使得公司在盈利之路上步履維艱,即便收入增長,也難以實(shí)現(xiàn)盈利,不得不依靠持續(xù)融資來維持運(yùn)營,這也導(dǎo)致了其“流血”上市的局面。

其次,資本市場的壓力也不容小覷。近年來,隨著全球經(jīng)濟(jì)不確定性增加,投資者對科技公司的盈利能力要求越來越高。對于尚未盈利的51WORLD來說,盡快上市可以為其提供更多的融資渠道,緩解資金壓力。

51WORLD的融資歷程顯示,成立至今共經(jīng)歷8輪融資,投資方陣容強(qiáng)大,包括光速光合、云九資本、StarVC、商湯科技、SBI、摩爾線程、當(dāng)代置業(yè)、微木資本等知名機(jī)構(gòu)與上下游合作伙伴,梁伯韜、葛衛(wèi)東等個(gè)人,以及重慶、南寧等地方政府。其中,今年8月完成的Pre-IPO輪融資規(guī)模達(dá)2億元,由南寧煥新資本獨(dú)家戰(zhàn)略投資,此輪融資后公司估值約44億元。

51WORLD在招股書中表示,IPO募集所得資金凈額將主要用于研發(fā)計(jì)劃;提供商業(yè)化能力以及用作營運(yùn)資金及一般企業(yè)用途。

然而,“流血”上市并非沒有代價(jià)。一方面,上市后公司需要面對更多的監(jiān)管和信息披露要求,增加了運(yùn)營成本;另一方面,如果公司的盈利能力不能盡快改善,股價(jià)可能會受到嚴(yán)重影響,進(jìn)而影響公司的聲譽(yù)和未來發(fā)展。

前途迷霧

數(shù)字孿生技術(shù)作為一種前沿的數(shù)字化手段,通過創(chuàng)建物理實(shí)體的虛擬復(fù)制品,實(shí)現(xiàn)對其全生命周期的實(shí)時(shí)模擬、預(yù)測和優(yōu)化。這一技術(shù)在工業(yè)制造、智慧城市、醫(yī)療健康等多個(gè)領(lǐng)域展現(xiàn)出巨大的應(yīng)用潛力。

作為連接物理世界與虛擬世界的橋梁,近年來數(shù)字孿生技術(shù)在全球范圍內(nèi)取得了不錯(cuò)的進(jìn)展。國外的數(shù)字孿生技術(shù)起步較早,尤其在美國和歐洲,這些地區(qū)的企業(yè)在航空航天、制造業(yè)等高精尖領(lǐng)域中已經(jīng)廣泛應(yīng)用該技術(shù),并通過不斷的技術(shù)迭代和創(chuàng)新,形成了深厚的技術(shù)積累和市場影響力。

例如,特斯拉則將數(shù)字孿生應(yīng)用于汽車制造,為每一輛出廠汽車配備數(shù)字孿生模型,實(shí)現(xiàn)汽車與工廠間的數(shù)據(jù)交換,提升產(chǎn)品性能,并在自動駕駛技術(shù)研發(fā)中發(fā)揮重要作用。此外,三星電子與英偉達(dá)合作,采用英偉達(dá)的“數(shù)字孿生”技術(shù)創(chuàng)建半導(dǎo)體工廠的虛擬復(fù)制工廠,計(jì)劃在2025年啟動試點(diǎn)運(yùn)營,目標(biāo)是使三星的“數(shù)字孿生”芯片工廠達(dá)到5級標(biāo)準(zhǔn)。

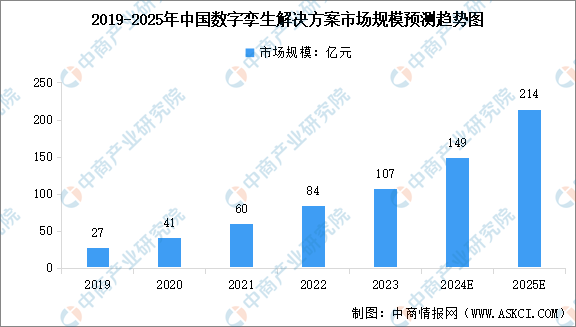

在國內(nèi)市場,隨著政策支持和技術(shù)進(jìn)步,數(shù)字孿生行業(yè)也迎來了快速發(fā)展的機(jī)遇。中商產(chǎn)業(yè)研究院發(fā)布的《2025-2030年中國數(shù)字孿生行業(yè)調(diào)研分析及投資前景研究預(yù)測報(bào)告》顯示,中國數(shù)字孿生解決方案的市場規(guī)模由2019年的27億元增長至2023年的107億元,2019年至2023年的復(fù)合年增長率為40.8%,比全球市場的增長速度快。預(yù)測2024年中國數(shù)字孿生解決方案的市場規(guī)模將持續(xù)增長至149億元,2025年市場規(guī)模將增長至214億元。

數(shù)字孿生技術(shù)在國內(nèi)的應(yīng)用場景也不斷拓展,從最初的單點(diǎn)探索應(yīng)用逐漸轉(zhuǎn)向行業(yè)全生命周期的全面滲透,如在智慧城市建設(shè)中,通過無人機(jī)群獲取城市圖像數(shù)據(jù),構(gòu)建數(shù)字模型,實(shí)現(xiàn)城市智慧化管理;在工業(yè)生產(chǎn)中,用于設(shè)備監(jiān)測、故障預(yù)判和遠(yuǎn)程操控等。

然而,相較于歐美發(fā)達(dá)國家,我國的數(shù)字孿生技術(shù)仍處于追趕階段,尤其是在基礎(chǔ)理論研究和技術(shù)標(biāo)準(zhǔn)制定方面存在差距。例如,數(shù)字孿生城市的數(shù)據(jù)安全問題日益凸顯,由于數(shù)據(jù)量龐大且價(jià)值高,容易成為網(wǎng)絡(luò)攻擊的目標(biāo),而當(dāng)前的安全防護(hù)體系還不夠完善。此外,由于該行業(yè)涉及多學(xué)科交叉融合,對于人才儲備和技術(shù)積累的要求極高,這也給中國企業(yè)帶來了不小的挑戰(zhàn)。

盡管51WORLD在技術(shù)研發(fā)和市場占有率方面取得了一定成績,但數(shù)字孿生技術(shù)整體仍處于發(fā)展階段,技術(shù)的大規(guī)模應(yīng)用和商業(yè)化落地面臨諸多挑戰(zhàn)。

在市場競爭方面,全球數(shù)字孿生行業(yè)參與企業(yè)眾多,競爭激烈。根據(jù)Meticulous Research排名數(shù)據(jù),全球排名前十的企業(yè)中不乏通用電氣、IBM、微軟等國際巨頭,國內(nèi)也有眾多企業(yè)分布在發(fā)達(dá)省市,競爭格局較為分散。這表明,51WORLD面臨著來自國內(nèi)外同行的競爭壓力,能否在競爭中持續(xù)保持領(lǐng)先地位,還有待市場檢驗(yàn)。

在發(fā)展規(guī)劃方面,自2017年以來,51WORLD提出了“地球克隆計(jì)劃”,即通過在虛擬世界中復(fù)刻地球,打造一個(gè)超大型仿真模擬器。雖然具有宏偉的愿景,但要在2030年完成第五階段目標(biāo),解決交通擁堵、AI訓(xùn)練、時(shí)空沉浸、安全預(yù)警、氣候預(yù)測、能源工業(yè)等諸多應(yīng)用領(lǐng)域的現(xiàn)實(shí)問題,充滿了不確定性。技術(shù)發(fā)展的復(fù)雜性、市場需求的變化以及行業(yè)競爭態(tài)勢的演變等因素,都可能對公司的發(fā)展規(guī)劃造成影響。

盡管51WORLD已經(jīng)遞交了赴港上市申請,但資本市場的反應(yīng)如何還不得而知。一方面,部分投資者可能會對公司所處新興賽道抱有期待,尤其是對于那些看好數(shù)字孿生未來發(fā)展前景的人來說,51WORLD具有一定的吸引力。另一方面,數(shù)字孿生行業(yè)作為新興行業(yè),整體發(fā)展尚不成熟,市場對該行業(yè)的認(rèn)知和接受程度有待提高,部分投資者可能對數(shù)字孿生技術(shù)的應(yīng)用前景和商業(yè)變現(xiàn)能力持謹(jǐn)慎態(tài)度,這會影響股價(jià)表現(xiàn)。

更為重要的是,51WORLD自身存在的問題,如業(yè)績虧損、技術(shù)落地風(fēng)險(xiǎn)等,可能影響投資者信心。雖然公司有一定的技術(shù)實(shí)力和行業(yè)地位,但在市場環(huán)境不穩(wěn)定、投資者風(fēng)險(xiǎn)偏好較低的情況下,能否吸引足夠的投資者支持其發(fā)展,仍是一個(gè)未知數(shù)。

從當(dāng)前情況來看,51WORLD要想在未來保持領(lǐng)先地位也并非易事。考慮到數(shù)字孿生行業(yè)的高投入特性,短期內(nèi)要實(shí)現(xiàn)盈利并不容易,除非能找到新的增長點(diǎn)或有效降低成本結(jié)構(gòu),否則持續(xù)虧損的局面可能會延續(xù)下去。

目前,51WORLD的主要收入來源集中在51Aes數(shù)字孿生平臺。從2021年至2023年,51Aes的收入復(fù)合年增長率達(dá)到了70%。同期,該業(yè)務(wù)的營收比例分別達(dá)到88.3%、83.3%、79.8%。2024上半年,51Aes營收占比為78.3%。這也顯示出,51WORLD對51Sim合成數(shù)據(jù)與仿真平臺與51Earth數(shù)字地球平臺的市場開拓力度不足。

除了營收比例失衡,51WORLD的毛利率水平也呈逐年下降的趨勢。2021年至2024年上半年,公司毛利率分別為65.2%、65.0%、54.2%、50%。

整體來看,持續(xù)的虧損讓51WORLD面臨著較大的資金壓力。公司需要大量資金來維持研發(fā)投入、市場推廣和日常運(yùn)營,但自身盈利能力不足,無法通過內(nèi)部造血來滿足資金需求。因此,上市融資成為公司緩解資金壓力的重要途徑。然而,“流血”上市并非長久之計(jì),公司在上市后將面臨更大的業(yè)績壓力和市場期望。如果不能在短期內(nèi)改善盈利能力,公司的股價(jià)可能將面臨下行壓力,投資者的信心也將受到打擊。